賢く資金調達を行う方法 | 会社の資金調達は税理士に依頼した方がいいの?

資金調達を賢く行う方法をまとめました

大塚康正@墨田区押上の税理士

最新記事 by 大塚康正@墨田区押上の税理士 (全て見る)

- 失敗しない顧問税理士の選び方とは?5つのポイントを紹介します! - 2018年6月4日

- 顧問税理士を変える(変更する)方法とは? - 2018年6月4日

- 顧問税理士へ税務調査の対策を依頼するべき理由を紹介! - 2018年6月4日

- 顧問税理士は個人事業主にとって必要?それとも不要? - 2018年6月4日

- 顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介! - 2018年6月4日

会社を立ち上げた経営者が一番頭を悩ませること、それが会社の資金繰りです。

会社で事業を行うためには、まとまった資金が必要になります。

もちろんその資金をすべて自己資金でまかなう無借金経営が理想ですが、実際にそれほど自己資金を潤沢に持っている経営者はそう多くはありません。

しかし、その自己資金を貯める時間が経営者にあるのかと言えば、そうではありません。

ビジネスチャンスは決して待ってはくれないのです。

経営者は、ビジネスチャンスを掴むために、他の第三者からまとまったお金を借り、それを会社の事業を回すための資金として使う事を考えます。

これが一般的な会社のほとんどが行なっている資金調達の方法です。

会社の資金調達の方法とは?

資金調達方法には色々ありますが、主に「どこから資金を借りたのか?」によって次の4つの方法に分けられます。

- 金融機関からの融資

- 補助金や助成金

- 外部からの出資

- その他の方法

それぞれどのような資金調達方法なのか、詳しく解説いたします。

金融機関からの融資

資金調達方法として最もポピュラーなのが金融機関からの融資です。

金融機関からの融資の種類は大きく分けて次の3つに分けられます。

- 日本政策金融公庫からの融資

- 信用保証協会付融資

- 民間の金融機関からの融資(プロパー融資)

創業間もない会社や小規模な会社の場合には何の実績もないため、基本的に民間の金融機関からの融資(プロパー融資)は行なってもらえません。

つまりいきなりみなさんが預金で普段使っているようなメガバンクや地方銀行に出向いても融資をしてくれることはほとんどないという事です。

最初は、そういった信用力のない会社にも融資をしてくれる金融機関から借りたり、国や地方自治体が行なっている支援制度を利用したりして資金調達を行うのが一般的です。

具体的に言えば、政府の金融機関である日本政策金融公庫で融資の申請をするか、地方自治体が運営する信用保証協会が民間金融機関に対し保証してくれる信用保証協会付融資(制度融資)を利用するか、選択肢は2つしかありません。

まずはその2つのうちどちらかでお金を借り、借りた数百万〜数千万の事業資金で会社の事業を成長させ、事業実績や融資の返済実績などを地道に積みます。

そして、実績をつけた段階で、より多くのお金を融資してくれる民間の金融機関からの融資(プロパー融資)にいかに繋げていくのが一般的です。

この2種類の創業融資についての詳しい解説と確率の高い獲得方法についてはこちらの記事をご確認ください。

補助金や助成金

補助金や助成金は政府や地方自治体などが会社向けに行なっている公的な資金援助制度の事です。

その他資金調達方法との差として、補助金や助成金には返済義務が基本的にないということがあります。(※一部例外があります)

そのため、資金繰りを考えなければならない経営者にとっては非常にありがたい制度です。

しかし誰もが補助金や助成金を受けられるという訳ではなく、政府や地方自治体が設定した条件を満たす必要があります。

また金融機関からの融資に比べて、用意しなければならない資料や行う手続きが多く、補助金や助成金を受けるまでのスパンが長いという難点もあります。

返済しなくても良いという点で魅力的な資金調達方法であることには間違いありませんが、非常に時間と手間がかかる資金調達方法ということは知っておかなければなりません。

外部からの出資

直接第三者の投資家やベンチャーキャピタルなどに「出資」という形で資金を援助してもらうのも資金調達方法の1つの手段です。

基本的に利益が出るまでの間そのお金を返還する義務はありませんし、配当金なども出す必要はありません。

また、原則として利息もありません。

代わりに、出資割合によって投資家やベンチャーキャピタルなどは、会社の経営に口出しすることが可能となります。

もちろんそういった参画が良い方向に働き、投資家やベンチャーキャピタルと一緒に会社を大きくし利益をあげていければ理想的です。

しかし、一方で経営者1人では経営判断が下せなかったり、会社としての動きが遅くなってしまったり、人間関係のトラブルに発展してしまうケースもあります。

そもそも信用のない会社に対してこういった外部からの出資という話が来る事自体が珍しいので一般的ではありませんが、もしこういった資金調達方法をとる場合には、本当に今この段階において外部からの出資を受けることが最適なのか慎重に検討する必要があります。

その他の方法

最近では一般の方からお金を援助してもらえるクラウドファンディングや、一般の方からお金を融資してもらえるソーシャルレンディング、オリジナルの仮想通貨を発行して資金調達を行うICO(Initial Coin Offering)などによる資金調達方法もあります。

これまでは資金調逹する事が難しいとされていた、信用のない個人事業主であっても、創業したての企業であってもより多くの人から資金調逹をすることができる時代にシフトしつつあります。

しかし、これらは新しい資金調達方法であるため、解決しなければならない問題も多かったり、トラブルや詐欺被害なども多数報告されている事から、他の方法に比べて不安定でリスクの高い資金調達の方法と言えます。

そのため、専門知識がない限りは手を出さない方が賢明です。

資金調達の方法として金融機関からの融資を選ぶのが一般的

これまで様々な資金調達方法をご紹介してきましたが、これだけあると一体どの資金調達方法が自分にとってベストなのか、よく分からなくなってきますよね。

どの資金調達の方法を採用するかは経営者の自由ですが、資金調達で経営者が一番考えるべきは安定的に資金調達をし続けられるかどうかです。

そのため、資金調達として経営者がまず考えるべきは「金融機関からの融資」です。

時間や手間、安全など、様々な面から考慮すると、まずは「金融機関からの融資」によって安定的に資金調達ができるベースを作り、その上で必要に応じて他の方法も活用していくのが資金調達の方法としては基本と言えます。

融資による資金調達はどこに相談できる?

金融機関からの融資を受けるためには一般的に次のような手順を踏む必要があります。

- 金融機関の融資窓口へ事前相談

- 必要書類の準備

- 金融機関へ融資の申し込み

- 金融機関の融資担当者との面談

- 金融機関による審査

- 融資実行

基本的には自分自身でこれらの手順をすべて行う事が可能です。

しかし、手続き自体は自分で出来ても、融資が受けられるかは別問題です。

融資を受けるためには金融機関の審査を通る必要があります。

そのため金融機関に融資を申し込む際は、より審査に通りやすくするために税理士などの専門家に支援を依頼したり、必要書類の作成をはじめ時間がかかる作業の代行を外部に依頼する人が増えてきている印象です。

というよりか、個人で融資申請を行う人はほとんどいないように思います。

実際には下記いずれかに依頼することのほうが一般的のように思います。

- 税理士

- FP(ファイナンシャルプランナー)

- 資金調達支援コンサルタント

それぞれ解説します。

税理士に相談する

実は税理士は会社の税務や財務だけではなく、会社の資金繰りなどの経営コンサルティングを行える士業です。

元々税理士は、会社の税務や財務など会社の経営の根幹に関わる士業であるため、経営者が金融機関の融資の相談から実行までを相談する最もポピュラーな相談先と言えます。

費用は基本的には着手金+成果報酬金(※得られた融資額の数%)程度であることが多いのですが、中には成果報酬のみで行なってくれる税理士もいたり、どの税理士に頼むかによって費用体系はそれぞれ違ってきます。

また、相続専門の税理士がいるように万能な税理士はいません。

それぞれ得意分野を持っています。

税理士に依頼をする際は、融資を得意としている税理士に依頼するようにしましょう。

ファイナンシャルプランナー(FP)に相談する

ファイナンシャルプランナーは個人のマネープランに関する専門家です。

保険営業など、個人向けの保険を取扱う方などに多いイメージがあると思います。

資金調達支援を行なっているファイナンシャルプランナーに資金調達の相談をすることもできます。

しかし、ファイナンシャルプランナーは主に個人のマネープランについて活動している方が大半で、会社の資金調達に詳しいファイナンシャルプランナーはごく少数です。

資金調達に強いファイナンシャルプランナーを探すには相応の手間や時間がかかってしまうでしょう。

資金調達支援コンサルタントに相談する

個人や企業の資金調達支援を専門に行なっているコンサルタントの方も多く存在しています。

資金調達支援コンサルタントは元銀行の融資担当者など金融機関からの融資の知識や豊富な経験をベースに行なっている方が多く、ちゃんとした人に頼めば特に問題なく資金調達ができます。

しかし!資金調達に関しては専門資格がないため、名乗ればその瞬間から資金調達コンサルタントになれてしまいます。

金融機関から融資が降りる確率は100%でないことは経営者も理解していることなので、相談しても金融機関から融資がおりるどころか、相談費用だけ取られてしまう資金調達支援業者や名ばかりコンサルタントも中にはいます。

また一般的な資金調逹支援にかかる費用よりも高くなる場合が多く、費用面や人を見る目が問われるという点で万人向けの方法にはなりえないでしょう。

では融資による資金調達は誰に相談するのがベスト?

本的に金融機関からの融資は自分でもできますし、資金調達に強い方や、専門としている方に相談することもできます。

どの方法をとるか、誰に相談するかは経営者次第です。

しかし、実際に金融機関からの融資に関する知識や経験を豊富に持っている方は全体の数%程度と言われています。

変な方に資金調達を相談し失敗するリスクを考えると、多くの会社の資金調達の相談を受ける機会があり、仕事上金融機関とのつながりも深く、かつ国家資格保有者で社会的信用のある税理士に依頼するのが安全策と言えます。

また税理士の中にも、金融機関からの融資など資金調逹に強い税理士がいるので、そういった税理士に依頼しましょう。

税理士に資金調達を依頼するメリット

金融機関からの融資など資金調逹に強い税理士に相談した方が良い理由は様々ですが、主に次の5つのメリットから資金調逹に強い税理士に相談した方が良いと言えます。

- これまでの経験から相談の段階で融資がおりるかどうかの目安を教えてもらえる

- 金融機関の融資担当者との太いパイプを持っている

- 必要な手続きや必要書類の作成がスムーズに行える

- 金利が低く融資を受けられる可能性がある

資金調達を成功させる安全策No.1は税理士に相談することです

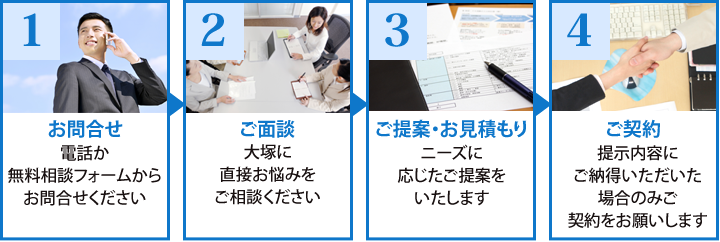

おおつか税理士事務所では、完全成果報酬型の料金体系で、会社の資金調逹支援を行なっています。

融機関からの融資による資金調逹に関するお悩みがございましたら、お気軽に無料相談にお越しください。

>無料相談のお問い合せはこちらから

-

失敗しない顧問税理士の選び方とは?5つのポイントを紹介します!

失敗しない顧問税理士の選び方とは?5つのポイントを紹介します!

2018年6月4日 -

顧問税理士を変える(変更する)方法とは?

顧問税理士を変える(変更する)方法とは?

2018年6月4日 -

顧問税理士へ税務調査の対策を依頼するべき理由を紹介!

顧問税理士へ税務調査の対策を依頼するべき理由を紹介!

2018年6月4日 -

顧問税理士は個人事業主にとって必要?それとも不要?

顧問税理士は個人事業主にとって必要?それとも不要?

2018年6月4日 -

顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介!

顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介!

2018年6月4日