顧問税理士は個人事業主にとって必要?それとも不要?

顧問税理士は個人事業主にとって必要?それとも不要?

大塚康正@墨田区押上の税理士

最新記事 by 大塚康正@墨田区押上の税理士 (全て見る)

- 失敗しない顧問税理士の選び方とは?5つのポイントを紹介します! - 2018年6月4日

- 顧問税理士を変える(変更する)方法とは? - 2018年6月4日

- 顧問税理士へ税務調査の対策を依頼するべき理由を紹介! - 2018年6月4日

- 顧問税理士は個人事業主にとって必要?それとも不要? - 2018年6月4日

- 顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介! - 2018年6月4日

個人事業主のなかには、顧問税理士と契約を結んでいる人もいます。

しかし、税理士が必要な個人事業主もいれば不要な人がいるのもまた事実です。

そこで今回は、顧問税理士が必要な人と不要な人の特徴、顧問税理士を付ける方法を紹介します。

顧問税理士が不要な場合と必要な場合がある

全ての個人事業主が、顧問税理士契約を結ぶべきかというとそうではありません。

個人事業主の財政状況などで異なります。

ここでは、顧問税理士と契約を結ばなくても良い人と結んだ方が良い人の特徴を紹介します。

顧問税理士が不要な(必要性が低い)ケースとは?

顧問税理士が不要なケースは大きく2つあります。

1つ目は「会計処理に関する知識が備わっている人」です。

経理職の従業員を雇っていたり、税務に関する知識が豊富だったりする人は、税理士に頼る機会も少ないため顧問契約を結ぶ必要は少ないといえます。

2つ目は「売上(所得)が少ない人」です。

顧問税理士契約を結ぶと、それなりの費用が発生します。

お金がない個人事業主だと、税理士への支払が原因で資産が持たず事業が傾く可能性も十分に考えられます。

こういった場合は、まずは事業を安定させてから顧問税理士を利用すべきだといえるでしょう。

顧問税理士が必要な(付けた方が良い)ケースとは?

顧問税理士を付けた方が良いケースも大きく2つあります。

1つ目は「税務作業に追われて、事業にかける時間が少ない人」です。

税務処理量が多いことが原因で、事業の規模が伸び悩んでいる人は顧問契約を結んだ方が良いかもしれません。

2つ目は、「税務の知識を持っていない人」です。

確定申告など、税務知識がない人が行うとミスが発生する確率も上がります。

結果、税務署に呼び出されたり税務署員からマークされることもあります。

納税者が税務署からの印象を悪くしないためにも、顧問税理士を利用した方が良い場合もあるのです。

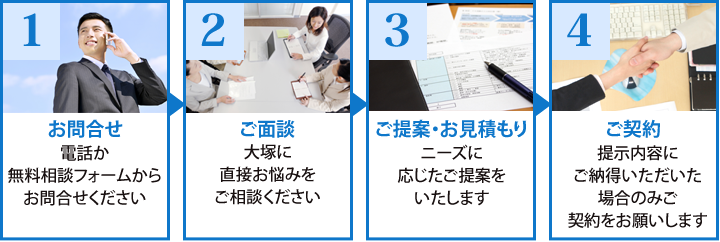

顧問税理士を付ける方法

顧問税理士は次の手順1〜3の方法で付けることができます。

手順1:税理士を探す

まずは、顧問税理士を依頼したい税理士を探します。

現在は、税理士を紹介してくれるサイトもあるため、どんな税理士と契約すれば分からない人も探しやすいと思います。

ただし、税理士を紹介するサイトを使って探すことに抵抗がある人は、「税務署」に相談するのも一つの手です。

税務のプロが紹介してくれるため、仕事ができる税理士を紹介してもらえる可能性も高いと言えます。

手順2:税理士から料金形態の話を聞く

税理士と直接会って、料金形態について聞きましょう。

税理士との顧問契約は、半年、1年間と長期契約になることも多いです。

顧問料を支払えず契約途中で解約すると、違約金を請求されるケースもあります。

顧問契約を継続させるためにも、料金形態については詳しく質問することをおすすめします。

手順3:自身に合うプランを選択し契約する

料金形態について聞いた後は、自身に合うプランを選択し「契約」します。

契約書面を交わし、無事契約完了です。

ただし、顧問料は契約時に一括で(例.1年分の料金をまとめて)支払うケースもあるため注意してください。

まとめ

税理士費用を高く感じる個人事業主は多いと思います。

しかし、人によっては税理士へ支払った金額以上のメリットを受けられるケースもあります。

事業を発展させるために、まずは顧問税理士を付けるべきかをしっかり検討するようにしましょう。

-

失敗しない顧問税理士の選び方とは?5つのポイントを紹介します!

失敗しない顧問税理士の選び方とは?5つのポイントを紹介します!

2018年6月4日 -

顧問税理士を変える(変更する)方法とは?

顧問税理士を変える(変更する)方法とは?

2018年6月4日 -

顧問税理士へ税務調査の対策を依頼するべき理由を紹介!

顧問税理士へ税務調査の対策を依頼するべき理由を紹介!

2018年6月4日 -

顧問税理士は個人事業主にとって必要?それとも不要?

顧問税理士は個人事業主にとって必要?それとも不要?

2018年6月4日 -

顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介!

顧問税理士の必要性と、顧問契約を結ばないデメリットを紹介!

2018年6月4日